走進全球CTA領導者:元盛資(zī)本(Winton Capital Management)

元盛資(zī)本1997年10月在英國倫敦肯辛頓成立,目前是全球最大(dà)的CTA公司。成立時公司僅有三名員(yuán)工(gōng),管理資(zī)産不到200萬美元,截止2016年底在全球有400名雇員(yuán),其中(zhōng)超過130名研究人員(yuán),管理規模高達326億美元。元盛在全球運用的CTA旗艦策略稱作“全球多元化策略“,成立20年來累計淨回報高達932%;2010年進入中(zhōng)國市場以來推出“中(zhōng)國多元化策略”,成立7年來累計淨回報130%,曆史業績亮眼,穿越牛熊。

元盛資(zī)本靈魂人物(wù):大(dà)衛·哈丁:200萬美元成就300億美元帝國傳奇

大(dà)衛·哈丁1962年出生(shēng)于英國的牛津郡。1982年,他獲得劍橋大(dà)學聖凱瑟琳學院理論物(wù)理學學士學位。大(dà)學畢業後,他進入著名券商(shāng)伍德·麥肯茲公司工(gōng)作,不久後對期貨産生(shēng)濃厚興趣,進入萬豐華萊士期貨公司成爲一(yī)名大(dà)宗商(shāng)品交易員(yuán)。1985年,他又(yòu)跳槽至英國第一(yī)家專門從事管理期貨策略的對沖基金Sabre Fund Management。在這裏哈丁開(kāi)始将自己所學到的物(wù)理知(zhī)識運用到設計交易模型上。

大(dà)衛·哈丁認爲自己是個叛逆的人:80年代在劍橋大(dà)學學習理論物(wù)理時,他的穿衣風格是朋克搖滾式的,還染着粉紅色的頭發;在投身資(zī)産管理界後,從公司制度到投資(zī)理念,也和市場“正統”背離(lí):竭力證明計算機交易策略将會極爲成功。

哈丁選擇在70年代中(zhōng)期在期貨市場開(kāi)始了自己的投資(zī)生(shēng)涯,這一(yī)領域直至80年代還是投資(zī)界的“荒蠻之地”,甚少被專業投資(zī)人涉獵。哈丁最先預見了計算機将在金融投資(zī)中(zhōng)大(dà)展拳腳——計算機在發現市場失效并從中(zhōng)賺錢中(zhōng)擁有先天的優勢。

1987年,他遇到了米歇爾·亞當和馬丁·盧埃克,并與他們一(yī)起創建了AHL對沖基金。這隻基金同樣是一(yī)隻管理期貨基金,由于業績優秀很快得到業界認可。這個看起來有些古怪的公司名字來自于三個創始人名字的縮寫A:Adam, H:Harding,L:Lueck。1989年,曼氏集團購買了AHL 51%的股權,1994年,曼氏買下(xià)了整個公司并将其打造爲集團的旗艦品牌。AHL持續優秀的業績表現讓曼氏集團獲利頗豐,對AHL的收購被證明是一(yī)場非常成功的交易,然而David卻并不開(kāi)心。他曾躊躇滿志(zhì)的想将計算機交易策略拓展到期貨之外(wài)的市場,這一(yī)提議卻沒有得到Man Group董事會的支持。哈丁在1996年黯然離(lí)開(kāi)一(yī)手創立的AHL。據媒體(tǐ)報道,哈丁離(lí)開(kāi)曼氏的原因是該公司缺乏對研究的重視以及官僚主義情緒嚴重。1997年,哈丁創建元盛資(zī)本。

大(dà)衛·哈丁用200萬美金作爲啓動資(zī)金創立了元盛資(zī)本,堅守他深信的投資(zī)理念——數學算法和計算機交易可以持續地産生(shēng)正收益。有了幾年的優異收益後,投資(zī)者蜂擁而至。如今元盛管理着300億美元的資(zī)産,擁有超過400名雇員(yuán),其中(zhōng)包括140名擁有研究生(shēng)以上學曆的軟件工(gōng)程師、數據工(gōng)程師和科研人員(yuán)。

雖然比幾乎任何人都更努力地推動了期貨管理産品的“陽光化”,但哈丁并不太喜歡給他打上“CTA”這個标簽——他更想将公司發展成爲多元化的資(zī)産管理公司。公司剛剛在紐約設立了新的辦公室,預計在全球還要再設立四處。同時元盛資(zī)産也在投資(zī)領域中(zhōng)“開(kāi)疆拓土”:除了進行期貨投資(zī)的旗艦基金以外(wài),更新增了做多股票的long-only基金。盡管投資(zī)領域有所不同,但元盛産品線始終秉承“對于使用科學研究方法持續研發量化投資(zī)模型、并不斷修正優化直至完美的堅持”。

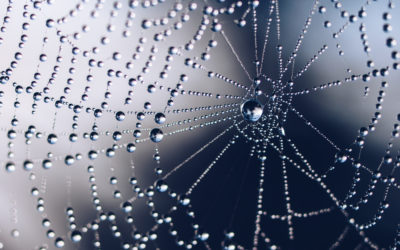

元盛投資(zī)理念:金融市場就像自然現象

元盛的投資(zī)理念是“相信基于推演的投資(zī)系統,金融市場可以像自然現象一(yī)樣,通過科學的方法加以研究”,運用從實證中(zhōng)取得的統計參照進行投資(zī)決策,要比僅僅用經濟原理進行演繹推理更可靠。元盛系統采用的是細小(xiǎo)微弱的、經過清理過的且不易察覺的預測或信号,公司集中(zhōng)了大(dà)部分(fēn)精力研究各種參數,并設立适當的風險和成本控制。

元盛的中(zhōng)國業務發展主管在中(zhōng)國演講時曾舉例,他們可能有最齊全的世界各地天氣數據庫。公司在全球近200個地點收集天氣資(zī)料,每半小(xiǎo)時收集一(yī)次,包括溫度、濕度等共36 個數據。最直接的一(yī)種聯系就是當氣溫變低,油的消費(fèi)增加,油價可能上漲,因而對其他農作物(wù)的産量帶來影響。人腦很難通過天氣數據捕捉這些商(shāng)品期貨市場間的規律,并且把這種規律運用到交易中(zhōng)去(qù),尤其對于隻有200名雇員(yuán)的公司更不可能;但是用電腦模型大(dà)量的統計分(fēn)析就可以找出這種規律,并且把它有效應用。而數據不隻天氣一(yī)種,其他的隻要能夠搜集到的,比如全球的航運數據,各地人口增長數據,都可以通過系統化的模型分(fēn)析來找出市場規律的蛛絲馬迹。

打造全球最強大(dà)的量化投資(zī)團隊

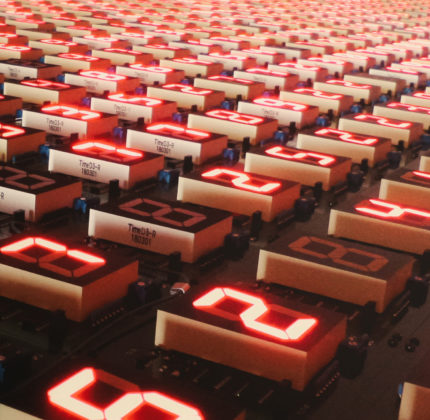

除了研究方式與國内期貨行業的差别外(wài),Winton資(zī)産的交易方式與目前國内多數所謂期貨私募也有所不同。“元盛資(zī)産95%的交易是程序化交易,隻有5%通過人工(gōng)完成。其交易團隊隻有10名雇員(yuán),其中(zhōng)包括交易背景的人員(yuán)和軟件開(kāi)發員(yuán)。”由于大(dà)部分(fēn)交易工(gōng)作交給計算機完成,目前管理300多億美元資(zī)産,比多年前管理2億美元資(zī)産的時候反而來得更容易。此外(wài),盡管運用程序化交易,但元盛資(zī)産主要采用趨勢策略,高頻(pín)交易在總體(tǐ)策略中(zhōng)隻占到很小(xiǎo)的一(yī)部分(fēn)。

元盛聘請了一(yī)大(dà)批科學家,力求打造最強大(dà)的量化投資(zī)團隊,在牛津大(dà)學科學園、西倫敦、蘇黎世和香港設有研究部門。研究人員(yuán)占到總員(yuán)工(gōng)數的近一(yī)半左右,其中(zhōng)包括各個細分(fēn)領域的頂尖人才,如運籌學、統計學、氣候學、精算學、天文學、金融數學等。他們每天提供并分(fēn)析大(dà)量的高效數據,讓公司的資(zī)産管理者能準确地把握市場節奏。例如元盛是全世界最齊全的天氣數據庫擁有者之一(yī)。公司在全球近200個地點收集天氣資(zī)料,頻(pín)率爲半小(xiǎo)時/次,包括溫度、濕度等共36個數據指标。

這些指标均與期貨品種産生(shēng)一(yī)定的聯系,如其中(zhōng)最直接的一(yī)種聯系就是當氣溫變低,油的消費(fèi)增加,油價可能會上漲,因而對其他農作物(wù)的産量帶來影響。人腦很難通過天氣數據捕捉這些商(shāng)品期貨市場間的規律,并且把這種規律運用到交易中(zhōng)去(qù),但是用電腦模型大(dà)量的統計分(fēn)析就可以找出這種客觀規律,并且把它有效應用。天氣數據隻是例子中(zhōng)的一(yī)個,其他的隻要能夠搜集到的,比如全球的航運數據,各地人口增長數據等,都可以通過系統化的模型分(fēn)析來找出市場規律的蛛絲馬迹。

精益求精的元盛資(zī)本每年在研究經費(fèi)方面的支出高達3000萬美元,力求将最前沿的科學研究應用到資(zī)本市場的曆史價格與波動率的分(fēn)析中(zhōng),并對未知(zhī)的風險價值進行合理預測。

正如現代計算機理論之父約翰·馮·諾伊曼的名言:“用四個參數我(wǒ)能拟合出一(yī)頭大(dà)象,而用五個參數我(wǒ)能讓它的鼻子擺動”,參數拟合的魅力便在于此。在強大(dà)的電腦系統支持下(xià),元盛的研究員(yuán)每天可以處理相當于3000萬本《聖經》的數據。在面臨市場的随機變化時,元盛并不在短期内立即就随機事件對系統做出調整,但每年會審視系統,做出最新的應變。

元盛CTA旗艦策略:全球多元化策略(WDP)

元盛在全球運用的CTA旗艦策略被稱作“全球多元化策略”,它的市場足夠分(fēn)散,涵蓋全球100+期貨市場(品種包括基本金屬、債券、彙率、商(shāng)品、能源、利率等)和1200+的世界各地股票。

其策略特點包括:

風格保守,杠杠小(xiǎo),年化波動率遠小(xiǎo)于世界股票市場波動率。

回報相對穩健,曆史業績優秀:成立20年來有17年實現盈利,年化複合淨收益率13.6%,平均年化淨收益率47%,僅3年小(xiǎo)虧,虧損小(xiǎo)于5%。安然度過市場87年、98年、2000年及2008年的重大(dà)危機,穿越牛熊。

投資(zī)多元化:參與全球各大(dà)交易所的投資(zī),充分(fēn)分(fēn)散風險,回報絕不依賴于對某個單一(yī)市場的判斷。投資(zī)标的絕大(dà)多數是交易所交易的産品,透明度高,流動性好。

以上就是本期關于Citadel發展、策略和業績等相關的介紹,希望大(dà)家通過這篇文章能夠對量化對沖基金的代表之一(yī)——Citadel有所了解,同時也豐富了自己對于量化投資(zī)基金的認知(zhī)。大(dà)家有意見可以在下(xià)面留言拍磚,覺得文章不錯請多多點贊轉發,同時歡迎關注我(wǒ)們的公衆号,敬請期待下(xià)一(yī)篇。本期介紹到這裏,共同期待下(xià)一(yī)個知(zhī)名量化對沖基金的故事。

特别聲明:

泰創投資(zī)謹遵《私募投資(zī)基金募集行爲管理辦法》之規定,隻向特定的合格投資(zī)者宣傳推介相關私募投資(zī)基金産品。自今日起,如需查看産品淨值,請在-首頁-基金産品-菜單欄中(zhōng)選擇相應産品注冊查看。不便之處敬請諒解!